2012年欧元区经济受债务危机影响,连续三个季度出现负增长,并且二三季度降幅连续超过0.2%,这是自2008年金融危机以来,欧洲经济第二次步入衰退。虽然美联储及美国政府竭尽全力刺激经济,但美国经济仍旧不温不火,新增就业人口有限,失业率居高不下。日本经济继欧洲之后也重新陷入衰退,中日钓鱼岛危机更是导致日本经济进一步恶化。其他新兴经济体也表现低迷,俄罗斯、印度、巴西等国经济增速都出现下降,全球经济总体下滑态势明显。

世界经济持续低迷,我国进出口增速急剧下滑。同时今年国家加大宏观调控力度,国内经济不断下行,三季度GDP增速降至7.4%,创2009年以来的新低。受国家房地产调控政策影响,地产投资下降,国内钢铁行业极度低迷,价格不断创出新低,另外导致水泥等建材消费也呈下降趋势;国内用电需求疲弱,电煤消费承压。同时页岩气等新能源崛起,国际煤价暴跌,进口煤炭大量倾销国内市场,更加剧了煤市低迷的气氛,煤炭市场需求受到下游行业与能源结构调整的双重冲击。

受诸多因素综合影响,煤炭行业发展遭遇了10年不遇的困境,连续多年的繁荣在2012年出现重大转折,煤炭产业步入调整期,煤炭市场整体低迷,煤炭需求、产销量、铁路和港口转运量的增速大幅下滑,净进口持续快速增长,煤炭流通各环节库存持续高位,煤价甚至出现雪崩式下跌。煤企限产保价、降薪裁员,企业应收账款快速增加,企业经营面临诸多困难。

一、煤炭产量增幅回落、进口量屡创历史新高

据测算,2012年我国煤炭产量累计完成约40亿吨,同比增长6%,增幅同比回落近5个百分点。全年煤炭累计新增资源总量约为42.9亿吨,同比增长7%左右。全年分时段来看,一、三季度原煤产量明显较低,二、四季度产量较高。其中,2012年一季度我国月均原煤产量2.87亿吨,二季度升至3.63亿吨,三季度回落至3.38亿吨,四季度月均原煤产量约为3.45亿吨。究其原因,一季度产量低主要是受节假日因素影响,部分煤矿停产放假;进入二季度之后,煤矿陆续复工复产,加之前几个月经济形势尚可,需求较好,煤炭产量快速回升;由于6月份之后煤价大幅下跌,部分煤矿停产限产,三季度煤炭产量高位回落;进入四季度之后,经济企稳和季节因素两方面共同带动煤炭需求回升,煤炭产量随之再度走高。

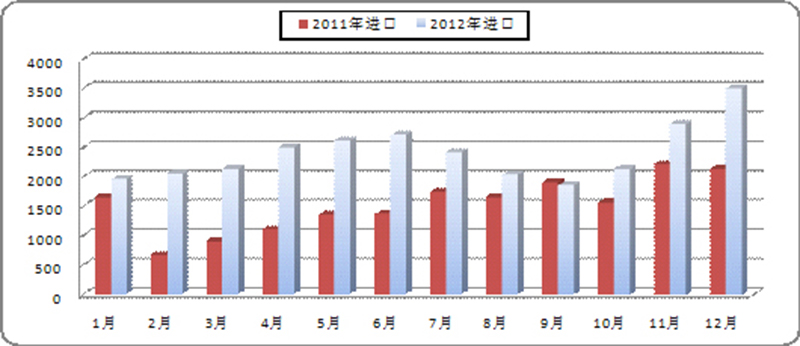

年初开始,美国页岩气革命如火如茶,页岩气发电量大增,从而对燃煤产生替代效应;而世界经济低迷则直接影响国际煤炭需求,国际市场煤炭供求形势宽松。之前受我国需求带动,国际煤价暴涨,一些企业拼命增加煤炭产量,此时已经开始陆续投产,更进一步导致市场供应过剩的局面。低廉的国际煤炭不断涌来,2012年我国煤炭进口激增,单月进口量率创新高。

全年分时段来看,一、三季度我国进口量相对较低,二、四季度进口量较高,2012年一季度月均煤炭进口量2057万吨,二季度回升至2604万吨,三季度再度降至2111万吨,四季度年末3个月进口量环比递增而且屡次刷新进口量历史新高,月均煤炭进口量更是飙升至2844万吨。一季度进口量较低,一是受节假日因素影响,二是部分贸易商此时尚处于观望状态;由于一季度国际煤价不断走低,而此时国内市场相对较好,煤炭进口订单快速增加,导致二季度进口量迅速回升;受6月份国内煤价大幅走低影响,部分贸易商暂停了部分进口业务,三季度煤炭进口应声回落;由于部分贸易商看好冬季用煤高峰期的市场需求预期,四季度进口订单再度增加。

12月份我国煤炭进口量继11月份刷新历史记录达到2898万吨后,再创新高,当月进口量达到3511万吨,环比增加613万吨,比去年同期增加830万吨,同比增长高达31%。全年累计进口煤及褐煤28851万吨,比去年增加6623.7万吨,同比增长29.8%。12月份煤炭当月进口金额为30.95亿美元,同比增长5.5%,当月进口均价为88.1美元/吨,比去年同期下降29.4美元/吨,比1月份下降27美元/吨,比上月增长4.7美元/吨;1—12月份煤炭累计进口金额由去年的238.85亿美元增加到287.1亿美元,同比上升20.2%,累计进口均价为99.5美元/吨,比去年同期下降15.1美元/吨。

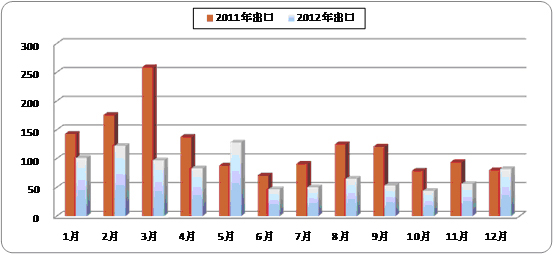

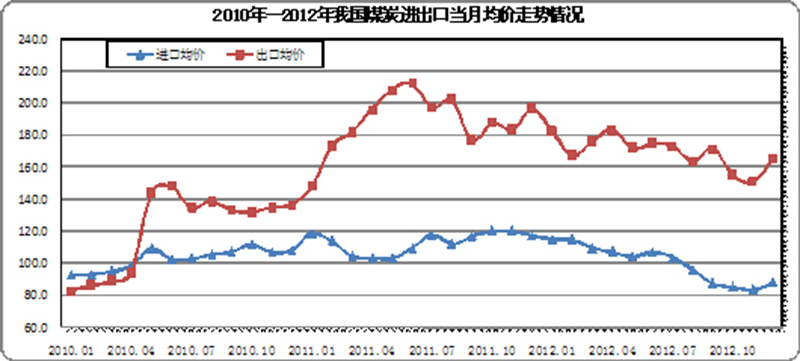

由于国际煤价低于国内,同时考虑到我国相关税率政策的调控,2012年我国煤炭出口量持续保持低位。全年只有1、2、5三个月煤炭当月出口量超过100万吨,出口量最少的10月份仅有44万吨。全年煤炭出口总量不足1000万吨,仅有926万吨,较去年同期减少539.2万吨,下降36.8%。12月份当月出口均价为165.7美元/吨,比去年同期下降31美元/吨,比1月份下降了16.6美元/吨,比上月增长14.5美元/吨;当月出口金额仅为13585万美元,同比下降13.6%。全年累计出口金额由去年的27.16亿美元降至15.86亿美元,下降41.6%,累计出口均价为173.3美元/吨,同比下降14美元/吨。我国煤炭全年实现净进口27925吨,同比增加11151万吨,增长高达66.5%。

二、下游需求不旺,供需形势总体宽松

2012年,世界经济整体疲软,各国贸易保护力度不断加强,我国出口增速显著回落,与此同时,国内房地产调控持续,基础设施投资增长放缓。其中,由于水电、核电、风电等其他电源出力普遍较好,火电需求进一步受到挤压。而对于粗钢、水泥以及其他主要耗煤产品来说,虽然产量仍在增长,但由于增速出现大幅回落,对煤炭需求的减弱同样显而易见。

2012年我国累计实现工业销售产值总计90.38万亿元,同比增长12.8%,增速同比回落高达14.9个百分点。全年工业增加值累计同比增长10%,增速同比回落3.9个百分点。固定资产投资额累计完成36.48万亿元,同比增长20.6%,增速同比回落3.2个百分点。其中,由于房地产调控政策的持续,房地产业固定资产投资额完成71804亿元,同比增长16.2%,增速比去年同期回落11.7个百分点。受煤价大幅回落,行业景气度下滑等因素影响,2012年煤炭行业固定资产投资增速显著放缓。全年煤炭开采及洗选业累计完成固定资产投资5285.8亿元,同比增长7.7%,创十多年来新低,较上年同期大幅回落18.2个百分点。

据国家统计局数据显示,2012年全年,我国发电量增速整体呈现“U”形走势,3月份发电量增长7.2%。进入4月,发电量增速大幅下滑至0.7%,4月—9月,我国月度发电量增速最高值仅为2.7%,到12月则恢复至7.6%。全年累计发电量48187.5亿千瓦时,同比增长4.7%,为多年来增速最低。另外,今年国内来水较多,水力发电大增,全年累计水力发电量为7595亿千瓦时,同比增长25.8%;而火电累计发电量为37867亿千瓦时,同比仅增长0.6%,增幅同比回落13.3个百分点。全年来看,火电占我国发电总量的占比,最高的是2月份为85%,最低的时段是9月份为73%。特别是在7月至10月的水电高峰期,再加上此时是全年经济最低迷时期,电煤价格受到的冲击犹其巨大。

6月份开始,国内钢铁价格出现暴跌,钢厂生产积极性遭受前所未有的冲击,国内钢铁库存高涨,钢铁企业纷纷下调钢材出厂价格。一些钢企甚至选择停产限产,全国钢铁行业面临一波剧烈的“去库存化”趋势。冶金行业全年产量增速和去年相比均有明显回落,其中,生铁产量全年累计完成65790.5万吨,同比增长3.7%,增速和去年相比回落4.7个百分点;粗钢产量累计完成71654.2万吨,同比增长3.1%,增速比去年同期下降5.8个百分点;钢材产量累计完成95186.1万吨,同比增长7.7%,增速比去年回落4.6个百分点。

建材行业,水泥产量全年累计完成218405.3万吨,同比增长7.4%,增速比去年回落8.7个百分点。今年以来我国化肥市场行情整体偏好,产量累计完成7432.4万吨,同比增长10.9%,增幅小幅回落1.2个百分点。

库存方面,截至12月末,全社会煤炭库存约2.8亿吨,其中重点发电企业存煤8113万吨,同比减少52万吨,同比下降0.64%;全国重点煤矿库存为3605万吨,比去年末增加980万吨,增长37.3%。港口库存有所增长,全国主要港口煤炭库存4005万吨,比去年末增加997万吨,同比增长33.1%。其中北方七港存煤2595万吨,比去年末增长680万吨,同比增长35.5%。作为煤炭市场的风向标,设计堆存能力为1018万吨的秦皇岛港,在6月份最高峰时堆煤达到946万吨,创下了历史最高纪录。

三、市场价格全年基本维持下行格局

连续十年繁荣的煤炭行业在2012年形势急转直下,多种因素综合影响,煤价全年基本保持下行走势,个别时段甚至出现雪崩式下跌。首先,国家加大宏观调控力度,国内的经济增长持续放缓,电力、钢铁、化工、水泥建材等行业下游需求不旺致使国内煤炭流通各环节的库存压力沉重。其次,今年水电大发, 火电受挤压严重。同时,全球经济形势严峻直接影响国际煤炭需求,页岩气等新能源崛起也对燃煤产生挤压效应,国际煤价暴跌,进口煤炭大量倾销国内市场,在很大程度上压制了国内煤炭市场价格的走势。

秦皇岛5800大卡/千克动力煤价格从年初的850元/吨下跌到年末的675元/吨,全年下跌175元/吨,跌幅21.6%;5500大卡/千克动力煤价格从年初的795元/吨下跌到年末的630元/吨,全年下跌165元/吨,跌幅21.8%;环渤海5500大卡/千克动力煤的综合平均价格从年初的每吨797元降至12月底的每吨634元,降幅接近20%,最低时每吨价格在620元左右。

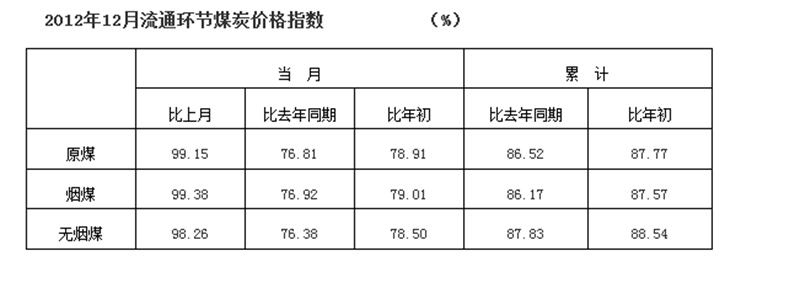

全年来看,煤炭市场综合平均价格累计同比下降13.48%,累计比年初下降12.23%。其中烟煤、无烟煤累计同比分别下降13.83%和12.17%,累计比年初分别下降12.43%和11.46%。

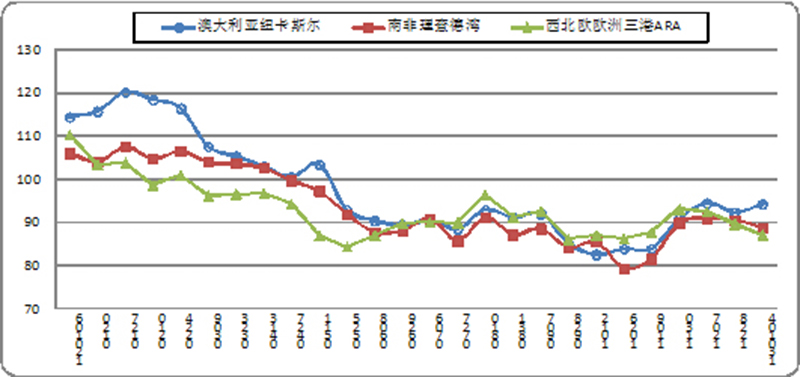

国际方面,三大港动力煤价格指数全年也基本处在下行通道当中,截止到12月28日,纽卡斯尔港指数为92.25美元/吨,比年内最高点时1月末的120.03美元/吨下跌了27.8美元/吨,跌幅23.2%,年内最低价位出现在10中旬为82.5美元/吨;南非理查德港指数年末报收于90.5美元/吨,比1月末高位时的107.49美元/吨下跌了16.9美元,跌幅为16.2%,年内最低价位为10月末的79.3美元/吨;欧洲三港ARA指数年末为89.5美元/吨,比一月末的103.75美元/吨下跌了14.25美元/吨,下跌13.7%,年内价格最低时为86.17美元/吨。

海运方面,据秦皇岛海运煤炭市场发布的海运煤炭运价指数(OCFI)显示,截止12月28日,秦皇岛至上海航线4-5万吨船舶的煤炭平均运价为26.6元/吨,比年初下降2.7元/吨,下跌10%;秦皇岛至广州航线5-6万吨船舶的煤炭平均运价为34.7元/吨,比年初下降4.2元/吨,下跌10.8%;秦皇岛至张家港航线2-3万吨船舶的煤炭平均运价为34.3元/吨,比年初下降2.4元/吨,下跌7%。

四、2013年煤炭市场基本预测

2012年我国经济温和回升态势基本确立,为2013年经济运行奠定了良好基础。2013年是贯彻“十八大”精神的开局一年,经济运行中的有利条件和积极因素趋于增多,经济增长环境整体将优于2012年。同时国家将继续加大经济结构调整、能源结构调整力度,加强节能减排,减少煤炭消耗。2013年国际地缘政治风险犹存,欧元区经济仍将疲软,世界经济或将继续缓慢增长,我国面临的外部环境仍然错综复杂。这种情况下,即便2013年我国进出口增速能有所提升,预计幅度也将有限,进出口对经济增长的拉动作用可能只会小幅增强。

供给面来看,尽管2012年煤炭行业景气度持续回落,行业固定资产投资增速显著放缓,但既有产能能够保障煤炭产量继续保持一定幅度的增长,尽管新增产能会放缓,还是有一部分新增产能会陆续投产,部分产煤大省资源整合完毕也将带来产能集中释放,市场供给仍将充足。

进出口方面,从国内来看,我国沿海地区对进口煤已经有了一定程度的依赖,部分进口煤已经成为刚性需求。国内用煤大户也逐步将更多的目光投向国际市场,做到充分地利用国内外两个市场、两种资源。同时我国煤炭进出口市场竞争程度较高,进入门槛相对较低,只要国内外存在价差,我国煤炭进口量就会增加。而印尼、澳大利亚、俄罗斯、哥伦比亚、南非等主要煤炭出口国,煤炭行业投资快速增长,不断有新增煤炭产能释放;另一方面,以美国为典型的页岩气等替代能源快速增长,其国内煤炭供给过剩压力不断加剧,出口需求增加。而美、欧、日等发达经济体增速低、金砖国家等新兴经济体经济增长速度明显放缓,导致国际煤炭市场需求低迷,价格下滑。综合来看,2013年煤炭进口仍将保持高位,进口煤对国内市场的冲击将不断增加。

需求面,2013煤炭市场仍面临重重挑战,国内经济可能只是温和复苏,并不会高速增长,同时国内经济结构调整加大,煤炭等资源消耗率将下降。十八大报告中,再次强调转变经济增长方式的要求,而临近年末召开的2013年中央经济工作会议,明确将追求经济较快增长变成经济持续健康发展,未来重化工业拉动的模式将不再持续,高耗能的重化工业增速降温必然将导致煤炭需求减弱。但为了稳增长,2012年9月份以来国家有关部门陆续审批、核准通过了一大批基建投资项目,2013年将是这些项目的重要建设期,这必然会带动钢材、水泥、电力等能源原材料需求有所回升。

综合来看,2013年国内电力、钢材、水泥等下游产品需求整体仍呈疲软态势,煤炭实际需求回暖尚需时日。产能过剩短期内难以改变,并可能会成为常态,供需整体仍将维持宽松局面,煤炭产销将在低速增长中趋向平衡。加之进口煤冲击,煤价回升缺乏基础,预计价格很难出现大幅上涨的行情。