美国国家航空航天局(NASA)近期制作发布的名为《夜晚地球》的图片引起人们关注。它即向人们展示了东西半球同时处于夜晚的壮丽景观,也提醒我们全球电力发展的极度不平衡——欧洲、北美、东亚地区灯光密布,而非洲、拉美和南亚大部分地区却只见零星。

“一带一路”倡议提出基础设施的建设和互联互通,其中能源动力基础设施建设对解决欠发达地区的电力供应至关重要。

图片来源:美国国家航空航天局

煤电仍为主力但风险预期增加

“一带一路”很多国家处于电力短缺状态,电力供应和普及是首要问题,考虑资源禀赋、电力需求增长以及价格因素,煤电是仍将是部分国家未来一段时间内电力供应主力。但我们对煤电项目的风险预期提高,主要基于两方面原因:1)煤电项目潜在搁置风险;2)当地法规变化。

带路沿线国家电力需求持续高速增长。“一带一路”目前覆盖国家总人口46亿,人均用电量约为2,825千瓦时,远低于国际水平的3,295千瓦时1。未来带路沿线国家的电力需求会保持高速增长,2016年带路沿线国家发电量约为51,890亿千瓦时,2020年预测发电量将比2016年增长70%。

带路沿线国家煤电仍将为电力供应主力。2015年,带路沿线国家的煤电运行装机达到13.98亿千瓦,占全球燃煤装机总量的73%。预计到2030年,带路沿线国家煤电新增装机预计可达6.96亿千瓦,到2040年,煤电新增装机约9亿千瓦。

国际金融组织对煤电项目融资持“有条件”支持的态度。如亚投行表示会考虑清洁有效地利用燃煤发电项目,特别是当项目淘汰旧的设备,以及在缺少其他可替代能源的地区2。

中国与带路沿线国家煤电项目合作紧密。截至2016年底,在“一带一路”沿线65个国家中,中国参与了其中25个国家的煤电项目,项目共240个,总装机量为251亿千瓦。目前,开工前(规划中和已签约)的项目共52个,装机总量为72亿千瓦,占世界开工前煤电厂总装机量的12.66%。建设中的项目共54个,总装机量为48亿千瓦,占世界建设中煤电厂装机总量的17.59%。中国在“一带一路”沿线国家参与的煤电项目规模总体呈现上升趋势,但2016年签署巴黎协定后,中国海外煤电项目的发展有所减缓。3

未来,煤电项目仍将是带路沿线国家电力供应主力,但煤电项目风险预期升高。

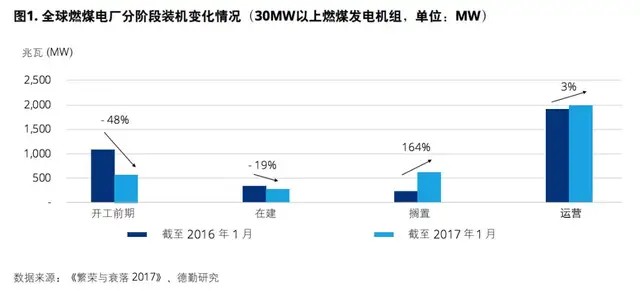

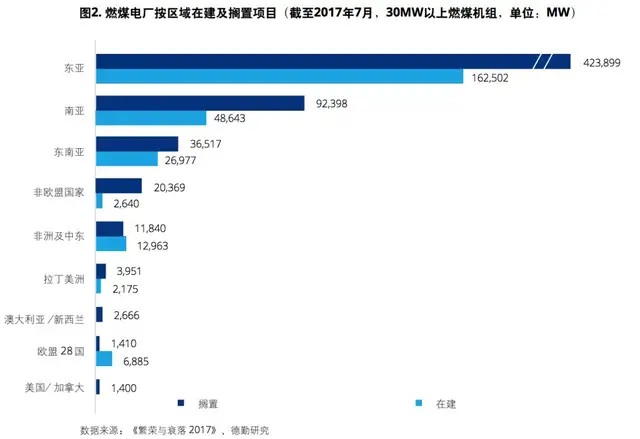

首先,大量煤电项目被搁置。2017年1月与2016年同期相比,全球开工前及规划中燃煤电厂装机下降48%,在建项目装机下降19%,而搁置项目为同期的164%(图1)。截至2017年7月,全球30MW以上煤电项目有6亿千瓦装机被搁置,占煤电总装机规划的42%。在东亚,4.2亿千瓦煤电装机被搁置,中国和日本限制燃煤电厂为主要原因。中国企业煤电海外投资的主要地区,如南亚和东南亚也有大量项目被搁置目录(图2)。碳约束、融资缺口、投资环境、水资源压力都成为燃煤电站搁置的原因。

目前中国参与的煤电项目有超过40%的项目处于计划(规划中和已签约)和建设中,考虑到国际社会对煤电越来越大的反对声音和能源结构加快转型的现实,这些项目的风险可能随之加大。

除了项目搁置风险,投资燃煤电厂还面临当地法规变化风险。印度、土耳其、印度尼西亚、越南等国家正在调整或重新审查燃煤电厂规划;中东国家经济受油价下跌影响,南亚国家由于政治因素,纷纷加大对煤电企业的税务稽查。

中国在带路沿线国家的电力合作仍以煤电项目为主,必须对上述风险有全面的认识。未来,中国火电输出的重点应转向提高火力发电能效比,减少燃煤电厂污染物排放。电力企业还需密切关注当地行业、投资、税收等法规的变化。

可再生能源的“新现实”

可再生能源本身和储能技术的进步使其发电成本迅速下降,甚至可以和传统化石能源竞争。随着可再生能源成本下降,众多国家一方面积极规划可再生能源项目,同时开始调整和削减补贴政策。未来,可再生能源项目的成功将更多取决于投资者对当地市场的把握而非电价补贴支持。投资者将需要更全面细致的评估当地可再生能源的新增或替代需求,融资的难易程度、电力销售协议以及当地政治、经济和营商环境。

“一带一路”沿线国家可再生能源装机增长潜力巨大。根据IEA数据估算,到2030年带路沿线国家可再生能源新增装机约19.4亿千瓦,到2040年新增26亿千瓦。按照巴黎协议的碳减排目标所规定的目标期限,到2030年,带路沿线国家可再生能源新增装机预计发电量可达3.5万亿千瓦时。带路沿线国家中,欧洲、印度和非洲地区的可再生潜力居于前列,这与当地的资源禀赋和发展需求相契合;其次是东南亚、日本和中东地区4。

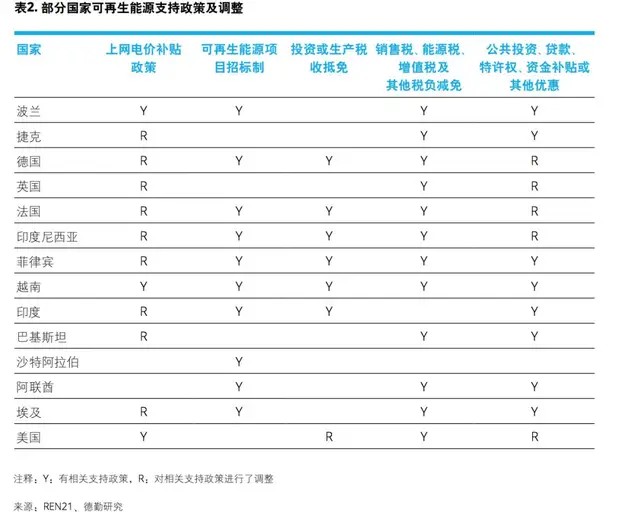

过去的一两年中,政策制定者们不断调减上网电价补贴,越来越多欧洲和亚洲国家的大型项目由电价补贴改为竞价上网。在欧洲,欧洲委员会批准了几个成员国大型项目电价招标的更改。德国、法国、捷克、斯洛文尼亚、波兰、英国、乌克兰等国都经历了上网电价补贴政策的调整。在亚洲,除了中国、日本降低太阳能上网电价补贴,巴基斯坦太阳能电价调减36%,菲律宾提议调减第三轮上网电价补贴。只有印度尼西亚反其道而行,调高太阳能发电上网电价70%,并设定地热能的固定上网电价。在非洲,肯尼亚宣布将有上网电价补贴转向招标制,埃及宣布了新的上网电价规定,包括太阳能项目30%和风电项目40%的资金必须来自本国。

除了上网电价规定,很多国家对支持可再生项目的财税政策和其他相关配套政策进行调整。伊朗规定太阳能和风能发电厂35%的国产化率,土耳其规定如果所有风机都由本国生产则可享受50%的电价提升,而进口太阳能面板发电价格则要减半。

中国与“一带一路”沿线国家可再生能源合作日益紧密。2016年中国在带路沿线国家电力总投资额达76.55亿美元,较2015年增加了两倍多。其中,水电和清洁能源占48%,火电占21%,输变电占16%,矿产资源占9%,其他约为6%。5

除了关注可再生能源绿地项目,中国电力行业海外并购也一直将可再生能源作为重要目标资产。2017年中国电力行业海外并购交易有50%以可再生能源资产和企业为标的。

未来,带路沿线国家可再生能源发展潜力巨大。

电网互联互通任重道远

基础设施互联互通是“一带一路”建设的优先领域,电网的互联互通是其中重要组成部分。而考虑到电网的敏感性和带路沿线国家电网的复杂性,这无疑是一项艰巨的任务。

很多亚洲国家电网建设落后,输电损耗率高,电网升级改造为首要问题。如巴基斯坦输电和窃电损失占总供电量的近25%,夏季用电高峰期时,城市每日停电时间达12小时,农村每日停电时间可达16小时6。

“一带一路”沿线跨国电网互联互通也在各区域主导下进行。在中东欧,覆盖国家面积小、距离近,电网联系比较紧密,中东欧国家内部、俄罗斯与中东欧之间均实现了电网互联。在中亚,中亚电网从北到南沿负荷中心呈长链式结构,在中部形成覆盖哈萨克斯坦、乌兹别克斯坦、吉尔吉斯斯坦和塔吉克斯坦的环网。在南亚,尼泊尔与印度之间、不丹与印度之间有输电线路相连,每年旱季尼泊尔和不丹从印度进口部分电力,丰水期尼泊尔和不丹向印度出口一部分电力。在东南亚,大湄公河次区域之间大部分国家实现了电网互联,如老挝和泰国、越南之间,柬埔寨和泰国、越南、老挝之间,马来西亚和泰国、新加坡之间。在中东,海湾国家合作委员会积极推动跨国电网互联,沙特阿拉伯、科威特、卡塔尔、巴林、阿联酋和阿曼之间实现了电网互联。根据IEA的统计。“一带一路”沿线国家目前每年电力贸易量约1,300亿千瓦时,占用电量的比例约3.1%。7

电网国际合作可以考虑优先开展与周边国家跨境联网和输电项目,小范围实现跨境电力消纳和供需平衡。

打造“走出去”大格局

许多电力企业的视角已经不再局限于电力基建项目本身,而是更加关注于自身在“一带一路”市场的长期发展战略以及如何回应当地利益相关方的诉求。电力企业深耕“一带一路”需要大格局、新模式,以打包整合、本土化以及标准互联互通为关键。

“一人独行走得快,与人同行走得远”。在欠发达地区我们已经看到企业抱团承接一揽子业务模式的成功案例。总承包商综合考虑整片区域的基础设施建设,包括电力、道路、水务、楼宇管理等,通过这些项目与其他有经验的企业合作,形成强强联手、互惠合作的利益共同体。此类综合项目可以更好地造福当地民众,盈利性也远高于单一项目。纵向整合角度,电力行业需要探索“EPC+投资+运营+服务+品牌”打包输出的新路径。同时,也需要关注发达国家最新技术趋势,通过收购以资本换时间。

标准是互联互通的技术语言和准绳。对于没有电力标准或标志不完善的地区,与沿线共同制定电力标准,主导优势技术的标准制定;对于高标准的地区,则需要掌握别人已有的标准,考虑如何把国内先进的标准嫁接到海外的标准之上。标准、技术和服务虽然是软性的,但软实力往往比硬实力更重要。

创新融资模式

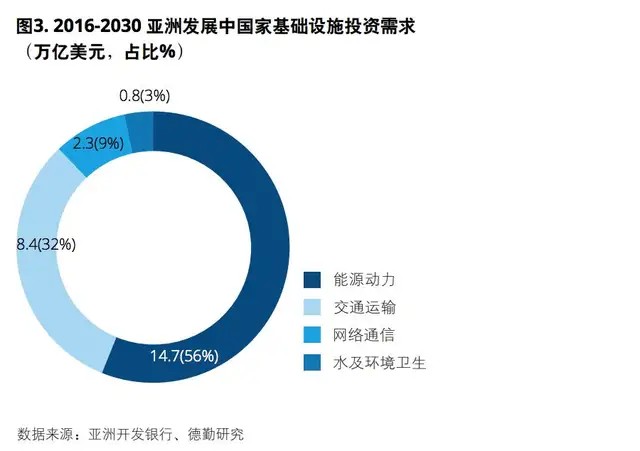

据亚洲开发银行2017年预测,从2016年到2030年,亚洲发展中国家的基础设施建设投资需求总额达到26万亿美元,其中14.7万亿美元(占比56%)为能源动力投资需求(图3)。按照这个预测,亚洲国家每年均基础设施投资需求为1.7万亿,远远高于现在近9,000亿美元的投资水平。8

海外电力项目所需资金巨大,投资回报周期长,海外电力业主在招标时往往会同时考虑电力设备的质量、价格、以及承包商帮助其获得融资的可能性、金额大小和成本。资金供需的巨大缺口使融资逐渐成为业主进行招投标决策的关键因素。

根据汤森路透全球贷款数据计算,2017年“一带一路”沿线国家能源动力行业贷款总额1,832亿美元,其中项目融资类贷款112笔,总金额547亿美元,位居各类贷款之首。相比企业担保的信用融资贸易融资和传统企业融资,项目融资通过结构化设计,实现无业主担保或有限担保融资,有效释放业主资产负债表的压力,极大增强资本金的流动性,提高投资效率。的贷款期限长,可以覆盖整个电力项目的建设周期,对业主的资金实力要求较低,再融资的压力较小,因此业主往往更倾向于项目融资。但项目融资目前主要面临几方面的挑战:一是项目融资对项目的商务合约和结构有很高的要求,二是利用外资银行、国际多边金融机构或项目当地银行提供项目融资还处在初步尝试阶段;三是与当地合作方共同推进项目时,当地的项目发起人的信用评级普遍相对较低,无法提供令银行满意的信用担保。

除了大力发展项目融资,各方还需积极探索创新的融资方式,如项目发债、发债+银团贷款、股权投资融资等多种融资渠道的结合。

项目债券为机构投资者提供一个通过可交易证券参与基建项目投资的机会,并提供风险调整的回报。项目发债面临两方面的主要挑战:一、发债主体的信用评级普遍较低甚至缺乏;二、由于建设周期长,投资者接受度低,绿地项目期很难采用这种方式。或者企业可以考虑“公司债(建设期)+项目融资(建成后)”的方式,以减少长周期带来的风险。一些项目需要在短时间内筹集收购的资金或要在短期内开工,也可以利用过桥贷款与项目融资结合的方式。

资金竞争激烈的大环境下,企业是否能够快速筹资,具有较低的资产负债率以及低成本融资能力,成为关键竞争力优势。由于海外电力项目融资涉及方多且结构复杂,往往需要对融资、行业及目标投资国有一定经验的项目融资财务顾问参与,协助企业设计商务架构、制定财务模型、设计融资方案、搭建财务模型、开展融资谈判直至实现项目融资成功。

PPP项目价值评估

随着“一带一路”项目不断增多,项目架构设计至关重要。一些项目依靠政府间直接融资,一些利用传统的出口信用担保模式,还有越来越成为趋势的“EPC+F"(工程设计、采购、建设加融资)模式。除此之外,PPP公私合营的模式也逐渐受到关注。

非洲、南亚地区基础设施落后,中东地区经济受国际油价低企影响,这些地区的许多国家在要求拥有基础设施的所有权或控制权的前提条件下,寻求股权投资。PPP模式就成了既能保证基础设施建设又能保证所有权的选择。

越来越多中国企业开始寻求承包商之外的角色,开始参与海外基建投资。诚然,与重视中国专业经验的国家合作可以带来双赢,但PPP项目非常考验企业的现金流控制能力和风险控制能力,企业参与PPP项目之前需进行全面的财务分析,以免因投资期过长而陷入被动。

通过财务模型分析项目回收期、回报率和现金流,并评估企业的后续发展能力。一、通过对未来项目现金流的准确分析,评估企业是否能承受现金流压力(包括现金流的稳定性、可控性、当地税收政策等)。二、企业与当地政府合作往往不是就单个项目,现有项目是否能带来后续项目的补给和项目集群能力。三、这样的项目对企业的产业链完善,一体化经营的贡献如何。

1. “一带一路大背景下电力投资成为引领我国企业‘走出去’风向标”,中国电力报,2017-12-26

2. AIIB plans conditionally support coal power project, China dialog, March 2017

3. “一带一路”中国参与煤电项目概况研究,全球环境研究所,2017-05

4. “一带一路大背景下电力投资成为引领我国企业‘走出去’风向标”,中国电力报,2017-12-26

5. AIIB plans conditionally support coal power project, China dialog, March 2017

6. “一带一路”中国参与煤电项目概况研究,全球环境研究所,2017-05

7. “一带一路”电力合作潜力评估与实现路径,财新网,2017-08-04

8. “一带一路”电力与高耗能行业产能合作前景广阔,中国工业报纸,2017-10-20

本文摘自《博鳌亚洲论坛2019年年会会前报告》

本文件表达的观点并非一定反映博鳌亚洲论坛、德勤会计师事务所和地区政府部门的观点和政策

亚洲浪潮,博鳌视野

“立足亚洲,面向世界”

传递论坛最新动态,促进亚洲深度合作

全球重要对话的传达者,亚洲共同发展的瞭望者。