储能产业作为未来推动新能源产业发展的前瞻性技术,目前已发展成物理储能、电化学储能、储热、储氢等在内的多种技术类型,在新能源并网、电动汽车、智能电网、微电网、分布式能源系统、家庭储能系统、无电地区供电工程等不同应用场景下发挥着其价值。随着我国低碳、绿色能源战略的推进,新一轮电力体制改革配套政策的落实,储能的应用价值得到了市场的认可,成为推进我国能源变革和能源结构调整的技术亮点。最近国家出台的多项能源规划政策,包括“十三五”规划纲要、《能源发展战略行动计划(2014-2020年)》、《能源技术革命创新行动计划(2016-2030年)》等,都将储能作为重点研究和发展领域之一。据估算,到2030年我国风电、光伏的储能市场空间就有望达到约1万亿元人民币。

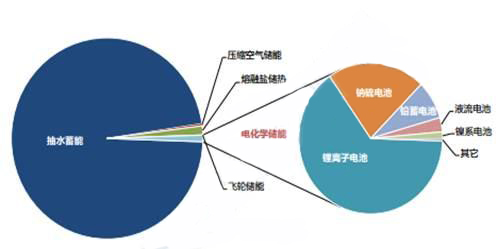

储能按其字面意思就是储存能量,据中关村储能产业技术联盟(CNESA)项目库不完全统计,截止2016年底,全球投运储能项目累计装机规模168.7GW,同比增长2.4%。抽水蓄能的累计装机规模占据比重最大,但增速缓慢,同比增长 1.8%;规模排名第二是熔融盐储热,同比增长18%;电化学储能的累计装机位列第三,规模为1769.9MW,同比增长56%(图1)。其中我们注意看,在电化学储能技术中,锂离子电池的累计装机占比最大,比重为65%,同比增长89%(图2)。

图1:2016年全球储能行业占比

数据来源:储能产业研究白皮书2017(摘要版)

图2:全球电化学储能累计装机规模(2000 – 2016)

数据来源:储能产业研究白皮书2017(摘要版)

上述提到的抽水蓄能我国在60年代开始研究并发展,其原理就是利用电力负荷低谷时的电能抽水至上水库,在电力负荷高峰期再放水至下水库发电的水电站。除此之外,电化学储能目前在我国发展极为快速,其中就包括锂离子电池、钠硫电池以及铅蓄电池。我们认为锂电池以及铅蓄电池储能形式在我国将有比较好的一个发展空间。

电池储能在全球应用市场分布

根据中关村储能产业技术联盟(CNESA)的统计,2016年全球电化学储能在辅助服务领域的新增装机规模最大,为282.7MW,比重为44%,各个应用领域中, 分布式发电及微网领域新增投运规模的同比增速最大,为698%,其次是可再生能源并网领域,同比增速为656%。从各个应用领域中的技术新增装机分布看,可再生能源并网、辅助服务和分布式发电及微网领域中, 锂离子电池占比最大, 分别为 89%、100%和77%;电力输配领域中,钠硫电池的装机规模所占比重最大,为49%。

从各类技术的应用装机分布看,锂离子电池在各领域都有涉及,在可再生能源并网 、辅助服务、电力输配、分布式发电及微网的比重分别为18%、52%、9%、21%;钠硫电池则全部应用于电力输配领域;铅蓄电池应用场景比较折中,但其最主要的领域是分布式发电及微网领域,比重为73%。

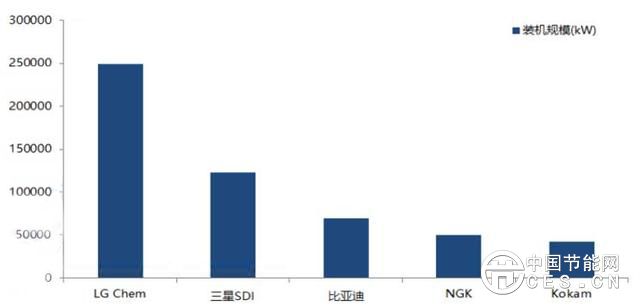

储能技术大多数被日、韩企业占据,所以相关系统供应商呈现同样的趋势。从CNESA的数据来看,以功率规模为口径,全球排名前五的是LG Chem、三星 SDI、比亚迪、 NGK 和Kokam(图3)。这五家企业的新增投运储能装机总规模超过2016年全球新增投运项目装机总规模的73%,可以说整体拥有非常强的市场话语权。从技术路线上看,LG Chem、三星 SDI、比亚迪和 Kokam主要采用锂离子电池技术, NGK 主要采用钠硫电池技术。

图3:2016年全球前五位储能系统供应

数据来源:储能产业研究白皮书2017(摘要版)

电池储能在国内的整体发展

电力作为国民经济最基础的保障之一,在我国建国之后得到了飞速发展。起步之初,火电与水电是最主要的两种发电方式,到80年代我国第一个核电机组秦山核电站的并网发电使我国正式进入核能发电时代。跨入2000年之后,我国的光伏、风电等清洁能源开始蓬勃发展,目前已经源源不断地为我们的日常生活提供清洁电源。从我国储能的应用分布上看,截止2016年分布式发电及并网领域的新增投运规模的同比增速最大,为727%,其次是可再生能源并网领域,同比增速为 523%。可以看出,储能在我国主要的应用领域是在电力相关行业,特别是现阶段发展比较快速的光伏、风电等新能源发电板块。随着绿色能源逐步地深入人心以及政策上的扶持,行业发展前景非常巨大,随之带到的储能行业也或将被打开。

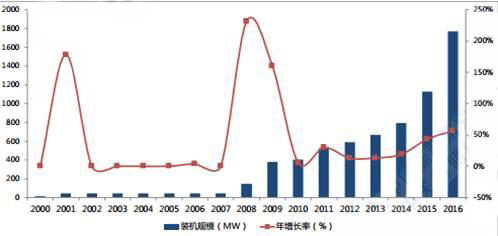

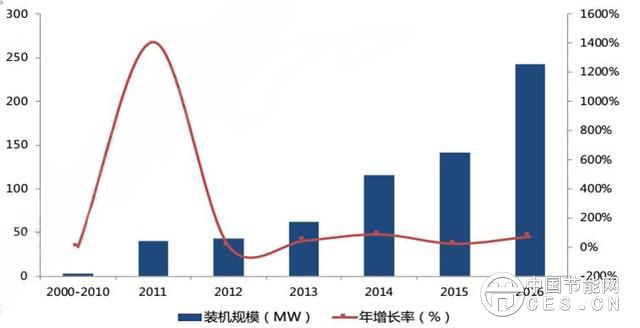

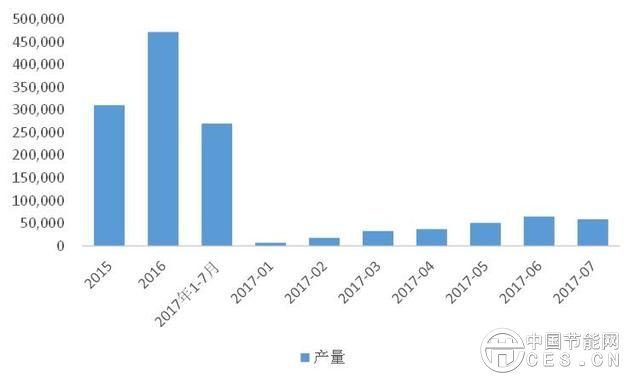

我国电化学储能近年来发展快速,2016年新增装机容量101.4MW,同比增长增长达到了299%(图4)。我们认为,储能的大发展主要驱动力来自于国内新能源汽车以及新能源发电的大发展。以新能源汽车为例,自特斯拉2014年进入我国市场后,最直接的影响就是其带动了国内各汽车厂商发展新能源汽车的热情(图5)。再加上政府对新能源汽车发放的补贴以及民众环境意识的不断加强,新能源汽车行业进入了上升通道。而作为占新能源汽车成本约30%的锂离子电池自然也享受到了该轮行业爆发。

图4:我国历年电化学储能装机容量(MW)

数据来源:储能产业研究白皮书2017(摘要版)

图5: 2015年 – 2017年前7个月我国新能源汽车产量

数据来源:Wind

国内电池储能四个主要的应用领域

-

新能源汽车

2017年4月,工信部、发改委以及科技部联合印发了《汽车产业中长期发展规划》(《规划》),文中指出到“2020年新能源汽车产销达到200万辆,动力电池单体比能量达到300瓦时/公斤以上,力争实现350瓦时/公斤,系统比能量力争达到260瓦时/公斤、成本降至1元/瓦时以下。到2025年,新能源汽车占汽车产销20%以上,动力电池系统比能量达到350瓦时/公斤。”根据相关统计,截止2016年我国新能源汽车累计保有量约为100万辆,也就说明从从2017年到2020年要完成100万辆产销,也就意味着其中的主要部件锂离子电池又将面临一轮大发展。

-

削峰调谷

我国储能的另一个应用大户就是电力行业。从传统角度来说,电力就是发电则与用电则两方,而储能系统的介入将使得这个“两方”生态变为“三方”生态。我们认为储能的进入可能会更为有效的平衡电力供需关系,在现在越来越多的新能源电力纳入电网后,储能技术因而成为未来能源结构转变和电力生产消费方式变革的战略性支撑。我国很多地区有峰谷价,那么使用储能技术就可以达到商用目的,具体做法就是俗称的“削峰调谷”。也就是工商业用电户在谷电时间对储能充电,然后等到峰电时间使用储能电量以达到低用电成本的一种模式。但是目前来看,该模式并不能在所有峰谷电地区实施,而是需要峰谷电价差达到约0.8元/千瓦时才会经济效益。

-

风光储能

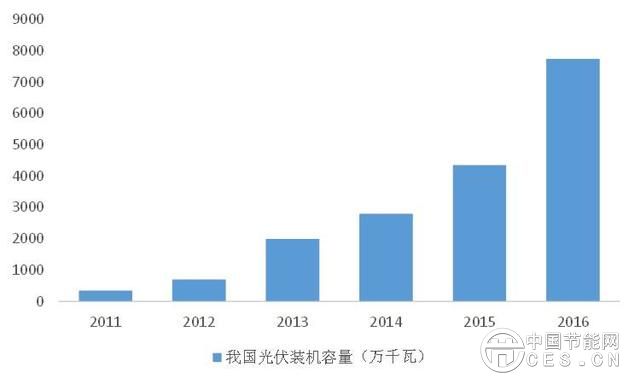

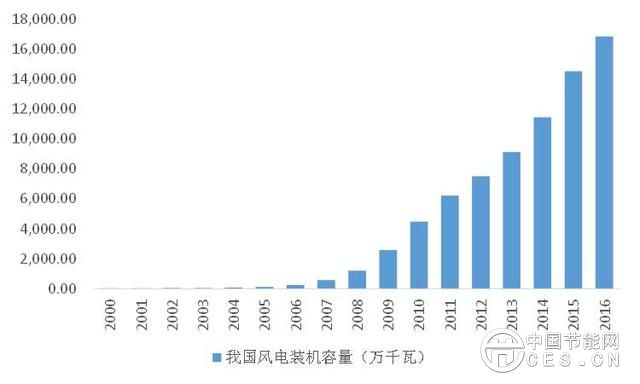

储能的第三个应用是在新能源发电领域,我国新能源电力主要是指光伏与风电。在2000年之后,光伏以及风电都经历一轮行业爆发性增长,截止2016年,光伏、风电累计装机容量分别为7742万千瓦(图6)与1.69亿千瓦(图7)。

图6:我国光伏累计装机容量

数据来源:Wind

图7:我国风电累计装机容量

数据来源:Wind

大规模的发展新能源电力后出现了一个目前短时间难解决的痛点,就是严峻的弃风限电问题,究其原因主要为一是相比火电,风电、光伏受自然条件限制更大,在这样的条件下支行直接降低了其电力质量,过度接入电网会影响电网稳定性;二是因为全社会用电量近年来处于低位,火电等传统发电出现过剩隐忧,这直接影响到新能源电力的使用效率;三是新能源普遍建造在西北等有较大面积空余用地的地区,但是当地经济发展对电量需求并不高,无法消纳这部分电力装机容量发出的电量,外送电则因为电网建设速度偏慢、外省接收意愿不高等诸多因素也有其痛点。以上三点叠加造成我国新能源行业目前面临着弃风限电这一资源浪费现象。而我们认为储能可以成为解决这个问题的一个方案。

风电、光伏电力质量差是由风速与光照自然因素造成,如果在其发电系统上使用储能系统,那么就可以通过系统自动调节储能的电力释放量用以调节光伏、风电在电网的输电量。再者,在弃风限电率高的地区可以对储能系统充电,然后再储能系统运输至需要电力的地方等。

从目前的预测来看,根据第三方机构发布的《中国能源展望2030》,到2020年我国新能源及可再生能源装机规模将达到约8.6亿千瓦,占总装机规模比重达42.9%; 到2030年装机规模将达14.4亿千瓦,占比达60%,贡献2020-2030年间90%的能源消费增量。目前全国弃风限电率约为15%,我们就以到2030年配套储能装置的功率按照风电与光伏装机容量的15%计算,到2030年,储能电池需求有望达到8.5亿kWh,以单位千瓦时储能系统(锂电池)1200元的价格计算,中国风光储能市场空间有望达到1万亿元人民币。

-

备用电池

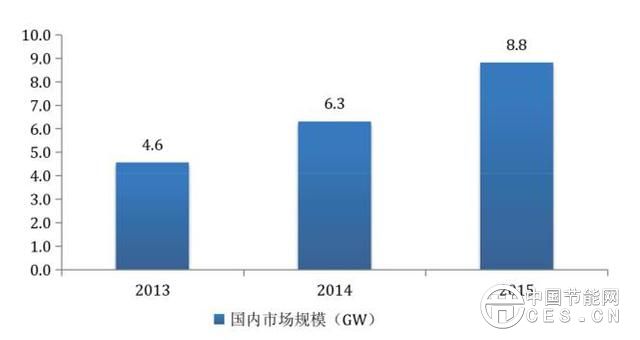

储能的另一个应该方向是基站备用电池以及UPS电源。根据国内通讯行业每年固定资产投资情况来看,随着移动、联通和电信4G/5G 通讯基站快速建设,基站备用电源市场快速增长,2015年国内通信基站备用电源装机容量20GWh。目前通讯基站储能电池全部为化学电池,仍然以铅酸电池为主,约占市场规模的87% 左右,其次是锂电池,也有少量的燃料电池。按照标配8小时的备用时间折算,不完全统计,截至 2015 年国内通讯基站后备电源累计装机容量超8.8GW,年新增容量2.5GW(图8)。

图8:国内通讯基站用储能电池市场规模

数据来源:储能应用产业研究报告

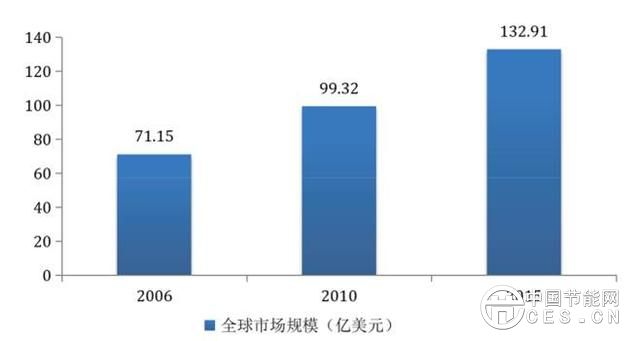

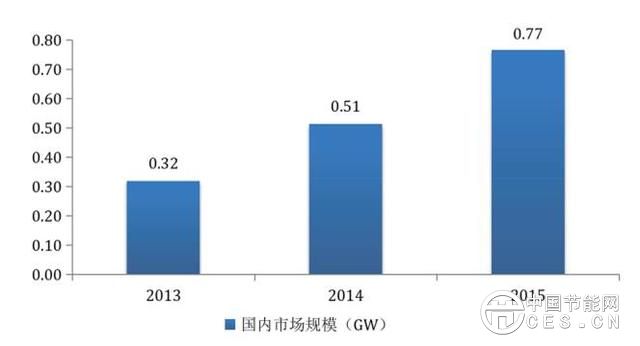

近些年,国内数据中心(IDC)发展非常快速, 也使得UPS电源的需求明显上升。2015年全球UPS的市场规模约为133亿美元(图9),市场主要在美国与欧洲,但是中国与印度在IDC上的快速发展也拉动了对UPS的需求量。根据《储能应用产业研究报告》的数据,2015年中国UPS产值为55.4亿元,同比增长16.3%,连续两年保持在10%以上的增速。受IDC发展影响而带动了UPS后备电源市场规模快速增长,2015年国内UPS后备电源新增容量达到2.6GWh。我们假设按照标配8小时的备用时间测算,不完全统计,截至2015年国内UPS后备电源累计装机容量超0.77GW,年新增容量0.25GW(图10)。

图9:全球UPS市场规模

数据来源:储能应用产业研究报告

图10:国内UPS累计装机容量

数据来源:储能应用产业研究报告

补贴政策不明朗是我国储能行业现状

目前拖慢储能发展的一个原因是相关补贴政策未能出台,影响到了相关企业的参于储能发展的兴趣。但我们认为国家在看到储能的重要性后,补贴方法最终会出台。2016年国家能源局下发通知,决定开展电储能参与“三北”地区电力辅助服务补偿(市场)机制试点工作。这是能源局首次以独立文件的形式确定储能参与调峰调频辅助服务。《能源发展“十三五”规划》重点提出,把提升系统调峰能力作为补齐电力发展短板的重大举措,加快优质调峰电源建设,积极发展储能,变革调度运行模式。此外,在加强电力系统调峰能力建设中,要积极开展储能示范工程建设,推动储能系统与新能源、电力系统协调优化运行。前期已经有部分企业开始布局储能,我们认为该行业在政府口径中得到了认可之后,在做好前期的工作基础上,为了在“十三五”完成计划,2018年行业势必会开始发展周期。

电池回收业务市场巨大

目前国内废铅酸蓄电池回收主要由三部分组成:约85%由社会群体回收,正规再生铅生产企业的回收量约占8%,中间商回收约为7%。可以看到绝大部分的铅蓄电池回收在一些非正规小作坊内进行,他们对技术水平要求较低、门槛也低,这在当地造成比较严重的环境污染。

造成这种“劣币逐良币”的现象是因为因家在政策上尚未对铅回收企业提供有效扶持,造成正规企业在回收成本上远高于路边小作坊。而2015年7月1日起,再生铅企业即征即退50%的税收扶持政策修订为30%,这使得正规企业的成本增加,进一步扩大了与非法冶炼厂的成本差距。此外2016年1月起蓄电池行业征收4%的消费税,正规蓄电池企业成本增加,有些被迫减产。这也使得非法企业重新投产进入铅蓄电池市场。

虽然目前铅蓄电池回收有不少发展难点,但我们仍可以看到其巨大的市场规模。现在我国已经是全球最大的铅蓄电池市场,每年废铅蓄电池的数量也超过300万吨,废铅蓄电池含有含74%的铅极板、20%的硫酸和6%的塑料。就我国目前的工艺来说,一组铅蓄电池再利用率能达到80%,一些设备比较先进的企业甚至能达到98%。单从回收的铅价上测算,300万吨可以回收约222万吨铅,以目前近19000元/吨价格测算,每年回收的铅价值约420亿元,即使用2008年最低价格约8000元/吨测算,仍有近177亿产值。

新能源汽车在2014年特斯拉进入我国后发展迅猛,但其实早在2008年北京奥运会上就出现,当时由奇瑞、长安、福田等车企提供的约500余辆新能源汽车穿行在各场馆。 以动力锂电池10年使用周期算,到2018年锂离子电池整体就开始进入报废、回收、更新的一轮大周期。预计到2018年动力电池废旧回收市场将初具规模,累计废旧动力电池12.08GWH,累计报废量将达到17.25万吨左右。根据测算,2018年对应的从废旧动力锂电池中回收钴、镍、锰、锂、铁和铝等金属所创造的回收市场规模将达到53.23亿元,2020年达到101亿元,2023年废旧动力锂电池市场将达到250亿元(图11)。

图11:我国动锂电池回收市场规模预测

数据来源:OFweek锂电网

2017年7月,国家标准化管理委员会发布了《车用动力电池回收利用拆解规范》(GB/T33598-2017)等5项新能源汽车相关标准,涉及动力电池回收拆解规范、能耗量标识等重要部分,该标准将于2017年12月1日开始实施。该国家标准的发布将有望完善电池回收行业体系,而且也将改变动力电池回收和梯次利用的无序状态。

我国电池储能市场潜力巨大

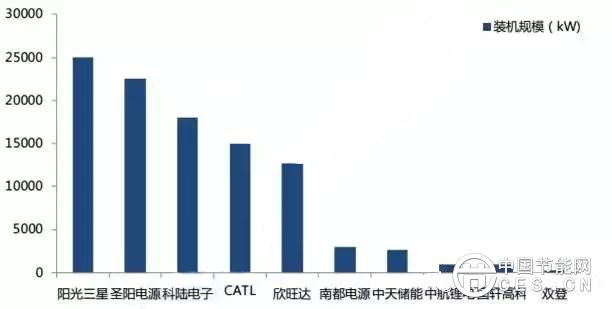

我国储能系统行业集中度相对比较高,2016年新增容量中,前10家企业的装机容量已经新增投运项目装机总规模的98%(图12)。

图12:国内储能系统前10大供应商

数据来源:储能产业研究白皮书2017(摘要版)

在这10家企业中,主要储能产品为锂离子电池与铅蓄电池。这个两类技术成为主流,也可以从2016年新增投运的储能项目上得到验证。CNESA的数据显示,2016年我国新增的储能项目中几乎全部是锂离子电池和铅蓄电池,两类占当年新增容量比例分别达到62%与37%。

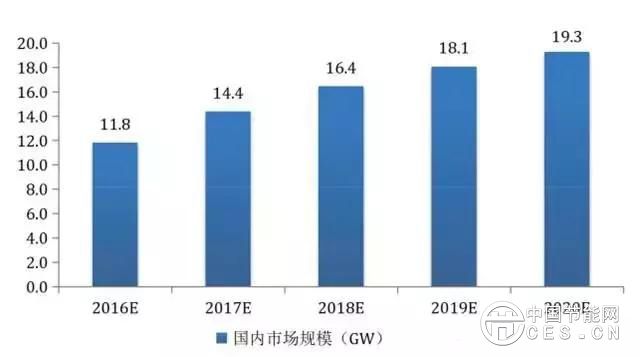

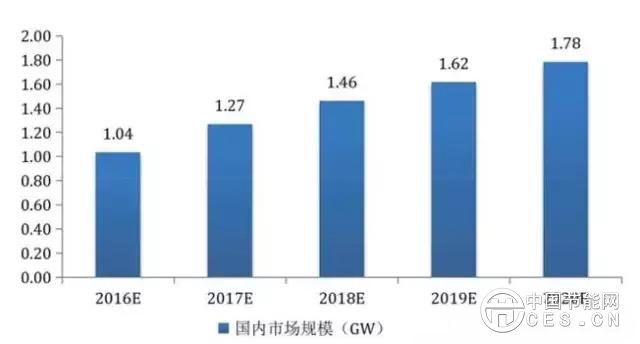

我们认为虽然受益于新能源汽车的良好发展态势,锂离子电池在最近几年发展异常快速,但是未来电化学储能领域铅蓄电池是一个不可忽视的对手。主要原因是锂电价格虽然在技术不断成熟的带动下呈下降走势,但是依然高于铅蓄电池。《储能应用产业研究报告》显示,磷酸铁锂通讯锂电池价格已经降至1.8元/瓦时左右,但仍高于铅蓄电池的0.6元/瓦时。第二个原因是目前锂电池产业主要向新能源汽车倾斜,无法腾出有效产能发展后备电池这个业务板块。虽然基站后备电池、UPS电源市场相对新能源汽车已经比较成熟,但其发展空间仍然巨大(图13、图14)。

图13:国内通讯基站储能电池市场规模预测

数据来源:储能应用产业研究报告

图14:国内UPS电源市场规模预测

数据来源:储能应用产业研究报告

我们认为储能行业经过十多年的发展,正处于从示范应用向商业化初期发展的重要阶段,主要看点在:

1.新能源汽车将持续良好发展,2017-2020年仍有约100万辆增长空间以达到国家“十三五”计划目标

2.电信4G/5G的发展使基站数量会增长,与此同时也会增加以铅蓄电池为主的备用电池需求量

3.IDC在国内蓬勃发展将直接带动UPS电源用量

4.光伏、风电等新能源发电的进一步铺开使得弃风限电成为发展瓶颈,而储能或将成为其一个解决方案

5.2018年或将进入电池回收大周期,届时锂离子电池、铅蓄电池的回收市场将打开并迎来一个新的百亿产业。

作者:

天堂硅谷金融研究院研究团队

郭丰 研究院院长

张成 研究员

金晨 助理研究员