全球锂资源供给依旧延续高度垄断态势,2015年全球锂盐产量为16.3万吨,同比增长5.8%,三大卤水厂商——SQM、雅保(Albemarle)、FMC在全球锂市场份额中分别占比24%、18%、12%,合计占据了全球锂市场54%的份额。

供给依旧高度垄断

全球锂资源供给依旧延续高度垄断态势,2015年全球锂盐产量为16.3万吨,同比增长5.8%,三大卤水厂商——SQM、雅保(Albemarle)、FMC在全球锂市场份额中分别占比24%、18%、12%,合计占据了全球锂市场54%的份额,相比2014年61%的份额,有些许下滑。一家矿石Talison(天齐锂业持股51%、雅保持股49%),依托中国强劲需求,市占率约30%,三份卤水+一份矿合计供应了全球约84%的市场。

我国锂加工原料依赖进口。我国锂产量占比38%,但目前国内锂盐加工原料严重依赖进口,2015年我国进口锂辉石精矿41万吨,同比增长19%,进口部分几乎全部来自泰利森矿业(天齐锂业持股51%)。国内虽有丰富矿山和卤水矿藏,但均未实现大规模开发生产。

外售锂辉石价格上涨空间巨大。按照业内一般的单耗、辅料、摊销情况,我们做了一个测算。按照工业级碳酸锂现在价格15万元/吨,加上锂盐代加工厂毛利率20%,倒算可以承受的锂辉石价格上线为12645元/吨,即1938美元/吨。

根据银河资源和国内锂生产商签订的合约,2016年锂辉石矿的价格将上升到600美元/吨,同比上涨40%,但未来仍有巨大上涨空间。由此可以看出,锂辉石矿价上涨后,锂盐毛利率迅速提高。

两家锂业新贵,发展令人期待。Qrocobre拥有15个盐湖,目前重点开发项目4个,公司已于2015年正式投产,目前产能1.75万吨/年,2016年1、2两月公司的产量有较大幅度的上升,且均高于预期,据公司保守预计2016全年产量达9000-10000吨。银河资源拥有三大矿区,其中MtCattlin矿区将于2016年为中国企业提供6万吨锂辉石矿,公司将于2016年3月底重启生产,并于7月首次出货。

锂业黑马频出,卤水与矿山百花齐放。近年来锂上游开发项目暴增,全球主要有26家,8家卤水,18家矿石,其中锂盐生产企业主要集中在我国。锂供给企业百花齐放,如赣锋锂业收购RIM布局上游资源,融捷股份停工待复产等,发展前景广阔。

锂电强力拉动锂需求

2015年全球锂需求达17万吨,近年来平均年增长大约6%。我国锂消费总量达7.87万吨,同比增长19.6%,占到世界总量的46%。

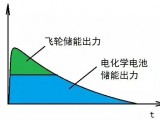

随着新能源汽车的迅速发展,锂电的需求占总需求的比例已经由2003年的13%上升到51%,已经成为锂需求的主要拉动因素。

新能源汽车发展迅猛。2014年是新能源汽车发展的元年,2015年是名副其实的高速成长期。据工信部统计,2015年我国新能源汽车累计生产37.91万辆,同比增长4倍。从整体结构来看,我国以纯电动汽车为主,占比76.75%。新能源汽车的高速成长也成为锂电需求激增的主要原因。

碳酸锂价格上涨,对中游产业的影响大于终端。中游产业正极材料和电解液厂商在整个锂电产业链中地位极其相似,都是产能过剩或弹性生产,本身并不存在绝对的技术瓶颈和产能瓶颈。因此,在上游原材料涨价时,很难向下游传导,导致毛利率急速下滑。而对于终端产业来说,碳酸锂占车用锂电池单元成本的11%左右,占电池组的8%左右,整车的4%左右,比例还是比较小的。

预计2016年锂盐仍供不应求。随着新能源汽车带动动力领域锂电需求的激增,以及其他锂电领域(3C、储能等)锂电需求稳步增长,全球锂需求继续呈现出上升的趋势,我们预计2016年全球锂总需求达19.34万吨,同比上升14%,相比于2016年19.16万吨的总供给,仍有将近2000吨的缺口。

2016年上半年价格继续上扬,下半年需看锂辉石供给状况。截至2016年4月5日,工业级碳酸锂价为格13.9-14.7万元/吨,环比上升1.4%,同比增长235%;电池级碳酸锂价格16.7-17.6万元/吨,环比上升0.6%,同比增长250%。由于多方面的需求增长,2016年上半年锂盐依旧供给偏紧,价格趋势向上。而下半年的重要看点将是银河资源的锂辉石供给情况,看其能否满足高速增长的锂需求。但新能源汽车一般都是年底冲产量,所以下半年的供需预计依旧偏紧,锂价将持续上扬。