如果煤炭企业的已证券化资产出现问题,不可对付,煤炭企业还有矿、还有煤,这使得每位投资者投进去的资金都有了“安全边际”,投资违约的“风险敞口”可控。

近年来,受国际大宗商品价格下跌以及实体经济疲弱影响,煤炭价格出现持续走低。国内大部分煤炭企业经营步履维艰,行业超70%的企业出现亏损。屋漏偏逢连夜雨,银行对煤企贷款情况同样不容乐观,目前国家对实体经济流动性注入多以定向投放为主,资金主要扶持中小型创新型企业,银行对煤炭行业放款积极性并不高。

尤其中小型煤企,拿到贷款相当困难。上市煤企可以通过定向增发、股权质押等多种方式实现融资,为企业在行业逆境中争取到一定的主动权。但对于更多的非上市煤炭企业而言,除了等待重组、变卖资产外,似乎没有生路可寻。

如何破解资金困局?这是摆在很多煤炭企业面前的一道难题。“资产证券化”或将成为非上市类煤炭企业获得资金、盘活存量资产的重要方式。

一、煤炭行业 “资产证券化”怎么做?

所谓“资产证券化”,主要包括实体资产证券化、信贷资产证券化、证券资产证券化、现金资产证券化等。对于大部分煤炭企业而言,“资产证券化”可能还是一个陌生的名词,但运用这一方式来进行融资有着紧迫性,也有突然的优势。

数据显示,2014年我国煤炭开采和洗选业固定资产投资为4682亿元,同比下降9.5%。“固定资产投资”减少,明确表明短期内煤炭行业不再属于“资金偏好”型投资标的。这决定了未来一段时间,在煤炭行业基本面未发生根本转变的情况下,不会有大量新钱流入到该行业。

煤炭企业开采生产、产品洗选以及购置运输设备机械等都需要大量资金投入,在下游需求出现下滑时,企业现金流很容易出现不足。目前大部分非上市煤炭企业都出现“荷包渐瘦”的情况,可以说,短期内煤炭“黑金的光芒”不再耀眼。

但是,作为国民经济运行所必须的基础性能源,其地位是不可取代的。当前煤炭行业面临的困难,只会是一个阶段的低谷,煤价不会一直趴在现在的价格水平上不动。目前阶段,煤企完全可以通过对煤炭行业未来“复苏预期”的现金流期待,进行“资产证券化”操作。

在四类“资产证券化”方式中,煤炭类资产复合“实体资产证券化”和“信贷资产证券化”特征,即煤炭企业可以通过这两种方式实现资产资金化处理。其中,“实体资产证券化”是指实体资产向证券资产的转换,是以实物资产和无形资产为基础发行证券并上市的过程。

煤炭企业的实体资产主要包括库存煤炭、可出租机械设备、运输铁路等,这部分资产可以为企业带来一定的预期现金收益。另外一种“资产证券化”方式是“信贷资产证券化”。“抵押贷款证券化”是“信贷资产证券化”中最普遍的形式。

“抵押贷款证券化”指把欠流动性但有未来现金流的信贷资产(如银行的贷款、企业的应收帐款等)经过重组形成资产池,并以此为基础发行证券,例如煤炭企业与火电企业间签订长协合同等,都可以通过这种形式进行“资产证券化”实践。下面我们举一个煤企资产证券化的实例:

2014年年初,“淮北矿业铁路专用线运输服务费收益权专项资产管理计划”获得证监会[微博]批准,该项目成为煤炭企业利用资产证券化融资的首次尝试,也是《证券公司资产证券化业务管理规定》出台后获批的首个资产证券化项目。

安徽淮北矿业股份公司是淮北矿区最大的煤炭开采企业,也是华东地区最大的炼焦精煤生产企业之一,主营业务为煤炭开采、洗选、销售和焦化产品生产、销售等。淮北矿区是13个国家大型煤炭基地之一,两淮煤炭基地重要组成部分。

淮北矿业以可利用5年内的铁路运输服务费收益权作为基础资产,通过将淮北矿业“未来5年的运输收费”作为“资产证券化”标的进行上市交易,发行不超过20亿元支持证券,存续期为5年。这就是“抵押贷款证券化”的一次成功实践。

二、煤企“资产证券化”违约风险有多大?

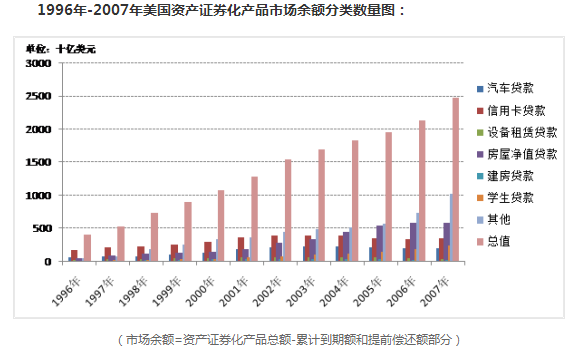

说起资产证券化,人们首先想到的可能是美国的次贷危机和大规模的信贷违约。没错,此前席卷全球的“次贷危机”,就是美国房地产市场“信贷资产证券化”的“成果”。那么,中国煤炭行业推行资产证券化,会不会也一样会走上这条绝路呢?

美国的问题,是把非优良资质购买人“房贷产品”进行“证券化”处理并进行上市交易,在这个过程中,美国各大金融机构将打包的“房贷证券化”产品层层转卖,杠杆不断叠加,国际评级机构对该类金融产品过度美化,导致市场盲目追捧,在热络的市场交投气氛下,人们已经忽略了“买房人”最根本的偿债能力问题。

当美国经济稍有回撤,房地产泡沫不再延续的时候,买房者“预期现金流”中断,信贷的多米诺骨牌倒塌。

通过对比我们可以发现,美国房地产信贷“资产证券化”产品,主要建立在个人的还贷能力上,与此不同的是,以煤炭企业为代表的法人实体,其违约风险要小得多。

通过“资产证券化”的过程,在实现效果上,可以将行业景气周期上沿的现金流补充到非景气周期的下沿,“资产证券化”对于煤炭、有色、钢铁等周期型行业,可以在一定程度上克服其盈利能力“大旱”、“大涝”的局面。

创新已经成为时代的主题,在能源金融领域也应该做些大胆的尝试。通过适度的组合、重组,将带有现金回报属性的资产上市,对于现金流枯竭的煤炭企业来说具有明显的现实意义;目前社会上流动性非常充裕,与此不相称的是相对稀少的投资途径,这也是房市、股市等容易出现短期井喷似上涨的主要原因,另一方面,民间大量闲置资金在超高投资回报率的诱惑下,投向民间借贷或P2P市场。

一面是煤炭企业内可以带来稳定现金流回报的优质资产,另一面是大量寻找稳定回报的闲置资金,“资产证券化”恰恰为两者间搭建了一座桥梁。

最重要的是,作为任何一家煤炭企业都不可缺少的固定资产,可以为其“资产证券化”过程中提供违约风险的“防火墙”,为不可预知的风险提供资产保证,说的直白一些,如果煤炭企业的已证券化资产出现问题,不可对付,煤炭企业还有矿、还有煤,这使得每位投资者投进去的资金都有了“安全边际”,投资违约的“风险敞口”可控。

李克强总理曾提到,我国的过剩产能多属于“优质产能”。目前阶段,由于受经济增长方式转变等因素影响,我国出现了一些产能过剩行业,如煤炭、机械制造、钢铁等,其优质产能短期内变成了优质的“存量产能”。

如果“调存量”仅仅针对金融领域的货币沉淀,“调存量”很可能会变成金融机构间的数字游戏,成为“表外业务”的不断创新,对实体经济刺激作用将非常有限,但如果将“货币存量”与“优质产能存量”结合起来,利用“资产证券化”的手段将其盘活,那中国经济下的将是一盘改革的“大棋”。

“资产证券化”不简单是能源行业的问题,也不仅仅是金融领域的问题,而是涉及到整个国民经济“大存量资产”的问题,如何解决它,需要的是更加高瞻远瞩的“国家战略”和“顶层设计”。