工业机器人是面向工业领域的多关节机械手或多自由度的机器人。工业机器人是自动执行工作的机器装置,是靠自身动力和控制能力来实现各种功能的一种机器。它可以接受人类指挥,也可以按照预先编排的程序运行,现代的工业机器人还可以根据人工智能技术制定的原则纲领行动。

我国工业机器人发展由于起步较晚,基本还处在产业化的初期阶段,市场相对比较小。虽然在近两年我国工业机器人取得长足发展,但是外资品牌仍占有绝大部分的市场。目前工业机器人已经初步形成以市场换技术的局面。在应用的可靠性和性价比上,自主品牌与国际品牌相比均处于劣势,国外品牌的利润空间巨大,具有大幅下降的空间,所以自主品牌的前景面临激烈的挑战。

图一:2010-2015年中国工业机器人市场销量与增长率(台)

中国正在服役的机器人已占全球总量的9%左右,2015年中国市场工业机器人将达7500台,同比增长36.6%,整体而言,机器人市场需求只增不降。在多种因素的引诱下,工业机器人产业的发展速度将再次提速,步入历史上的第二个繁荣发展期,或将比第一次浪潮还将巨烈。

图二:2011-2015年国产工业机器人销量与增长率(台)

2015年受益于相关政策的扶持和传统产业转型升级的拉动,国产工业机器人市场实现了稳定的增长,2015年上半年共销售工业机器人11275台,同比增长76.8%,按可比口径销量增长27%,是去年全年销售量的66.5%。预计2015年国产工业机器人销售总量将超过20000台,同比增长40%左右。

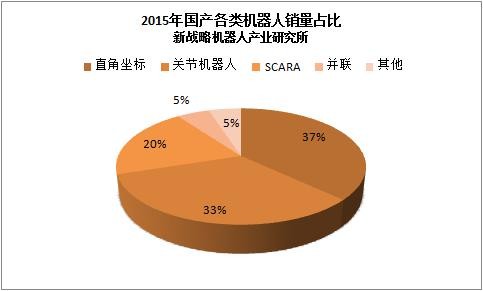

图三:2015年国产各类机器人销量占比

从产品结构看,坐标机器人和多关节机器人销售位居前两位,分别占总销量的37%和33%,其中坐标机器人较去年同期增长87%,多关节机器人同比增长91%,并且已达到去年全年的销量。

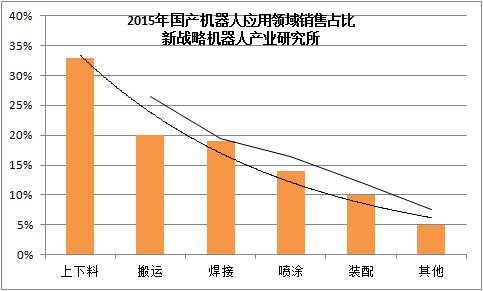

图四:2015年国产机器人应用领域销售占比与指数

从应用领域看,搬运上下料机器人销量占总销量的53%,位居第一位,同比增长109%;焊接与钎焊机器人销量占比为19%,位居第二位,同比增长32%。从应用行业看,化学原料和化学制品制造业、汽车制造业、橡胶和塑料制品业及电气机械和器材制造业应用较为集中,共计占销售总量的58%。其中,黑色金属冶炼和压延工业、教育、橡胶和塑料制品业、医药制造业、专用设备制造业、家具制造、3C、服装、服饰业以及酒、饮料和精制茶制造业增速较快。

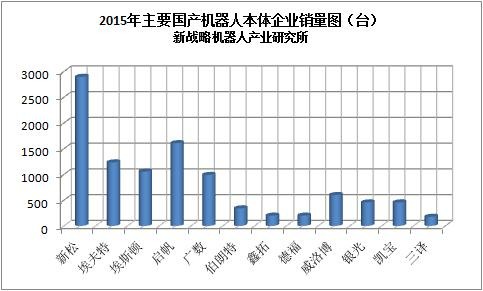

图五:2015年部分国产机器人企业销量统计

从具体企业的销售数据来看,2015年国产机器人本体企业较去年有很大进步,部分企业也取得不错成绩,但是存在的问题是销量增加,却并未给企业带来更多的利润,单品产品的毛利润2015年下降15%左右。当然,2015年也有一些新进本体厂商,产品尚处在研发与使用阶段。

2015年市场发展特点

应用市场的不断扩大

2015年工业机器人除了在汽车行业的广泛应用外,在电子,食品加工,非金属加工,日用消费品和木材家具加工等行业对工业机器人的需求增长较快。随着工业机器人发展的深度和广度以及机器人智能水平的提高,工业机器人已在众多领域得到了应用。从传统的汽车制造领域向非制造领域延伸。如采矿机器人、建筑业机器人以及水电系统用于维护维修的机器人等。在国防军事、医疗卫生、食品加工、生活服务等领域工业机器人的应用也越来越多。

产品类型变化

2015年工业机器人在产品类型发展赚足了眼球,随着人机协作趋势的发展,那么小型的机器人几乎成为各家企业发展的核心产品,四大巨头纷纷发布新型工业机器人,以协作机器人为主,市场基本都瞄准3C电子制造业。国产机器人本体企业也纷纷推出新型的机器人,小六轴关节机器人、SCARA机器人成为企业的新卖点和市场增长点。

产业整合并购明显

图:2015年进军机器人企业上市公司

2015年机器人产业整合我们总结了三种模式。实业模式、投资模式,“企业+基金”模式。三个不同的模式有一个共同的主题,就是在不同的约束条件和因缘际会下、以不同的方式、从不同的方向,共同走向产融结合,贯通产品经营与资本经营的互动和循环,一步步实现企业成长,推动着产业整合。目前中国机器人产业发展是一场泥沙俱下、波澜壮阔的产业结构变迁和系统再造运动。它不是在结构稳态和规则确定背景下的运营经济。

同质化与价格战

国产机器人市场刚起来就硝烟弥补,以6kg一下六轴坐标机器人为例,2015年部分企业降价达30%之多。

核心部件掣肘

2015年中国机器人的处境依然很严峻,其中最典型的是在机器人核心技术上缺乏整体的突破。核心零部件主要分成三部分,机器人减速器、交直流伺服电机和控制器。从成本上来说,目前全球机器人产业的成本构成,35%左右是减速器,20%左右是伺服电机,15%左右是控制系统,机械加工本体可能只占15%左右,其他的部分主要就是应用。可以看出,目前减速器是制约机器人产业发展的关键因素,而减速器的核心技术,几乎垄断在两家日本企业纳博特斯克(Nabtesco)和哈默纳科(Harmonicdrive)手上,所有的企业都在给日本企业打工。关键部件进口比例较高,导致现在国内制造工业机器人成本较高。特别是减速机,国内企业购买减速机的价格是国外企业的价格的将近5倍。伺服电机、控制器等关键零部件价格也显着高于国外同类产品。国产机器人的本体成本偏高,这样国产机器人难以形成价格优势,只有年产量上500-1000台,才有一定的规模效应。因此,中国如果想要形成机器人产业化,摆脱国外机器人企业的掣肘,在机器人领域赢得自主,必须要将核心零部件国产化加速提上日程。

产业展望 :全球工业机器人市场需求仍加速增长。预估2016年大陆地区机器人需求量有望达到9.5万台。研究列举的2016年全球机器人市场趋势包括:

第一,大国政策主导,促使工业与服务机器人市场增长。 工业大国提出机器人产业政策,如德国工业4.0、日本机器人新战略、美国先进制造伙伴计划、大陆十三五规划与《中国制造2025》等国家级政策,皆纳入机器人产业发展为重要内涵,不仅将促使工业机器人市场持续增长,也带动专业型与个人/家庭型服务机器人市场快速增长。

第二,汽车工业仍为工业机器人主要用户。

现阶段汽车工业制造厂商仍然是工业机器人的最大用户,以2014年汽车工业使用机器人密度来看,日、德、美、韩每万名人员中皆使用超过一千台以上的工业机器人,而大陆则为305台。由于日本、德国、美国与韩国均是汽车工业大国,未来工业机器人主要需求仍在于汽车工业。

第三,双臂协力型机器人为工业机器人市场新亮点。

随着人事成本持续增长,包括组装代工大厂与中小企业等的人事成本负担相对沉重,加上人口老化严重国家劳动人力短缺,使得双臂协力型机器人成为其降低人事成本、提高生产效率与补足劳力缺口等的解决方案。2015年东京国际机器人展中,全球机器人大厂便大力推广其协力型机器人产品。

《中国制造2025》提出要“围绕汽车、机械、电子、危险品制造、国防军工、化工、轻工等工业机器人、特种机器人,以及医疗健康、家庭服务、教育娱乐等服务机器人应用需求,积极研发新产品,促进机器人标准化、模块化发展,扩大市场应用。”工信部《关于推进工业机器人产业发展的指导意见》更是细化了具体战略目标:“到2020年,形成较为完善的工业机器人产业体系,培育3-5家具有国际竞争力的龙头企业和8-10个配套产业集群;工业机器人行业和企业的技术创新能力和国际竞争力明显增强,高端产品市场占有率提高到45%以上,机器人密度(每万名员工使用机器人台数)达到100以上,基本满足国防建设、国民经济和社会发展需要”。无论是从顶层设计还是具体产业规划,机器人产业都受到了极大的关注与支持,发展目标和路径清晰,发展前景广阔。受益于国内机器人巨大的市场空间和不断利好的政策的刺激,资本市场工业机器人板块挂牌、上市、并购潮流涌动,资本、技术和市场加速整合。上述整合呈现如下几个特征:一是上市公司积极参与海外并购,吸收国外优质核心技术,加速布局核心零部件及高端机器人市场。我国资本市场纯机器人企业PE水平长期保持在40-50倍,高于国外20-30倍行业平均水平,为收购方提供丰富的资金来源。部分上市公司利用资金优势加速布局,展开对部分核心零部件和高端机器人市场的争夺。

二是部分优质中小企业利用新三板发展机遇,挂牌融资,在部分细分行业市场加速布局,差异化发展。我国有数百家针对不同细分行业应用领域的工业机器人公司,这些机器人公司通常为依赖在某一细分行业的项目经验积累成长起来的系统集成商,这些公司受制于成本、定价等方面的劣势,往往面对缺乏资金、产能不足的情形,而随着我国多层次资本市场的建设,新三板市场为此类企业提供了一条适合的融资及迅速发展的路径,预计未来一段时间,将逐步涌现各细分行业优质中小型工业机器人企业。综上,未来3-5年,中国工业机器人行业处于产业转型升级需求释放、国家政策红利凸显、资本市场助推的机遇叠加期,工业机器人行业孕育重大投资机遇。