2015年中国LED芯片市场情况

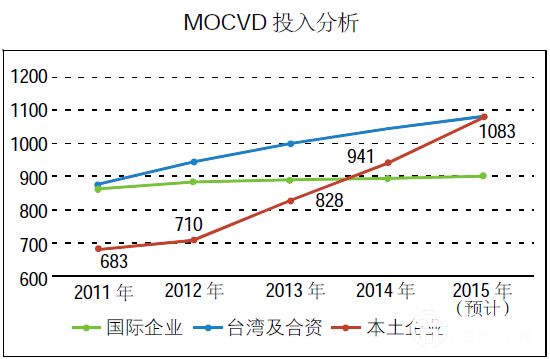

1、中国LED芯片企业完成“弯道超车”,成为全球最大的LED芯片制造国,产能远超台湾地区以及日本等国。尤其是在2010-2014年期间,在地方政府的补贴支持下,设备产能快速扩充,MOCVD台数由2011年的683台增长到2015年的1083台,特别是2013-2015年新增的设备全部为最新的设备,产能相当于过去的2.2-4倍。

2、LED上游芯片龙头企业崛起,专业市场开拓“新蓝海”。LED照明积极扩大市场占有率,LED显示屏借力技术升级如高分辨率等,在市场需求上呈现高增长态势。三安光电拥有全球规模排名第一的芯片设备产能,不可替代地成为行业龙头企业。亚威朗光电、圆融科技、华灿光电等芯片企业则专注利用自身优势来满足客户的需求,如亚威朗光电持续聚焦在高亮度绿光、UV-LED的应用上;国星半导体取得快速发展;圆融科技通过收购青岛杰生,涉足UVA-UVC不同波段的终端应用……自此,LED芯片优质企业的良性循环开始凸显。

2015年中国LED芯片毛利率情况

此前,LED芯片行业由于新增的大规模投资产能释放导致大幅的价格下跌,同时,LED封装行业面临中间利润挤压环节,应收账款周期较长,毛利率不断下滑,拖累LED芯片的回款和生产安排。“增收不增利”的困局在LED芯片领域似乎表现得更为明显。除了三安光电在高额补贴下保持了35%以上的毛利率外,其它企业均表现不佳,普遍毛利率在10%-20%。

作为国内LED芯片行业的老大,三安光电可谓“名副其实”,或拿补贴,或扩产,发展如火如荼,Q3业绩也是不断地往上涨。报告显示,三安光电Q3实现营收13.1亿元,同比微增0.69%,净利5.43亿元,同比增长41.39%。值得一提的是,三安光电前三季度净利高达14.47亿元,直逼2014年全年净利14.62亿元。

2015年中国LED芯片出口情况

据了解,LED封装环节的主要制造基地集中在亚洲和美国;对于美国本土,芯片供应商有CREE、Lumileds等,封装则多在本土或者台湾完成,然后通过元器件销售方式卖向全球市场,在上游属于闭环,很难进入。日韩比较特殊,一方面自身具有庞大的芯片制造和封装能力,同时大量地委托台湾工厂代工加工芯片和封装器件,主要参与者为台企,中资芯片厂很难打入。

台湾LED芯片和封装处于高度竞争且寡头垄断的状态,只有中资龙头企业三安光电能集中专利、价格等核心优势冲击台湾LED芯片供应链。三安光电出口LED芯片到台湾,主要为亿光电子供应芯片。现阶段,台企在华业务面临竞争压力,被迫采用国内芯片,2014年亿光电子月均采购芯片金额在1000万元左右,今年下半年提升到3000万元/月左右。