招股资料

公开发售价:HKD2.10-2.90

募集资金:约2.625-3.625亿港元

招股日期:10月30日至11月4日

正式上市日期:11月12日

每手股数:1000股

每手费用:约2,929.22港元

全球公开发售数目: 125,000,000(占扩大后总股本25%,100%新股)

保荐人:招银国际、建银国际

行业及公司主营介绍

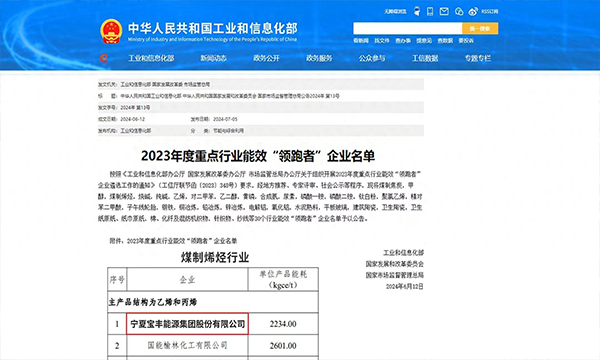

公司是全国首家、全球第三家板式脱硝催化剂生产商。近年来我国大气污染严重,国家开始严控燃煤电厂的排放标准,从而带动了我国脱硝催化剂市场增长迅速。根据弗若斯特沙利文报告,2011年中国脱硝催化剂总产能为70,200立方米,而2014年为533,500立方米,复合年增长率为96.6%。

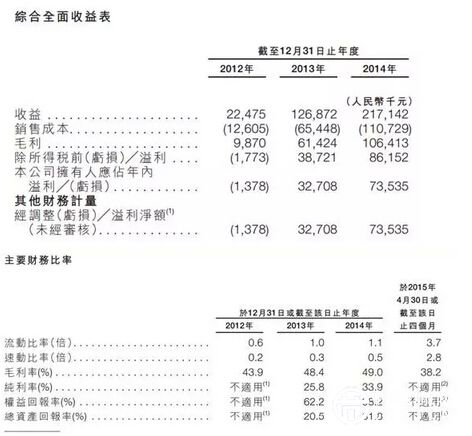

公司按产能计算排全国第三,按产量计算排全国第四,是业内具有发优势的领先公司。在过去几年中业绩非常漂亮,2012-2014年三年的收入复合增长率达210.6%。公司毛利率和净利润率在过去三年稳步提升,截止去年底公司毛利率接近50%,净利润率近35%,数据非常亮眼。

火电厂脱硝催化剂分为两种:板式和蜂窝式,2014年板式占比26.8%,剩余全是蜂窝式。公司做的是板式脱销催化剂。国家的目标是2012-2016年完成全部火电厂的脱硫脱销配套设施。2014年脱硝市场需求量58亿人民币,公司市占率15%,是第四大,前五大占了90%左右,即公司2014年收入约2.17亿人民币。

脱硝催化剂使用周期约3年,大多数电厂的脱硝设备是在2013年完成,所以2016年会是第一个更换周期大年,根据上图预测今年需求量微增至61亿,2016年增至73亿。如果按照2014年板式脱硝和公司市占率占比来估算,今明两年公司主业收入稳中有升,分别约2.45亿、2.9亿,同比增长13%和18%。

在利润率水平保持高位的基础上,公司未来两年的增速有望保持双位数。但根据今年中报的业绩情况来看,脱硝催化剂的价格走势并不乐观。今年上半年公司综合毛利率下滑了近11个点,从49%降至38.2%,说明行业的盈利高峰已过,竞争压力大。

公司看点

虽然按照前文的分析,公司传统业务——火电厂脱硝业务由于受到竞争压力而使利润受到压榨,但我们注意到公司早有所准备。

公司未来的看点就是将脱硝业务由火电厂拓展至柴油车,适用于提标至国④标准的柴油车。根据路演口径,目前公司技术已经完成,处于待测试以及国家油品标准出台的阶段,预计下半年开始测试。

根据招股书,车用脱硝催化剂需求量2015年约46亿人民币,预计未来5年到2019年CAGR14%。假设2015年公司完成技术测试且2016年国家出台油品政策,根据预测2016年需求量约70亿人民币,再假设70%需求量来自柴油车,公司刚开始拓展只占有5%市场份额,即2.45亿人民币,这样2016年公司收入就可以轻松翻倍了。

招股书说柴油车每套脱硝催化剂价格约3000元,还需要测算柴油车这块业务的盈利水平。火电厂脱硝毛利率约45%,净利润率约30%,所以柴油车净利润率接近25%就挺好。

虽然公司计划将脱硝业务拓展至柴油车的想法不错,但毕竟还未实现。我们还需要重点跟进以下三方面的进展:

1. 公司2015年下半年柴油车脱硝催化剂的测试及投产进入;

2. 国家颁布油品升级政策推进车辆脱硝的需求;

3. 柴油车脱硝催化剂的盈利水平;

募集资金用途

以招股价中位数2.5元计,集资净额为2.624亿元。当中46%用於开发生产柴油车所用脱硝催化剂、27%用作收购、10%用於研发、4%用於扩充销售网络、3%用於更换一号生产线及10%用於营运资金及一般公司用途。

估值水平

我们来分两种情景假设:

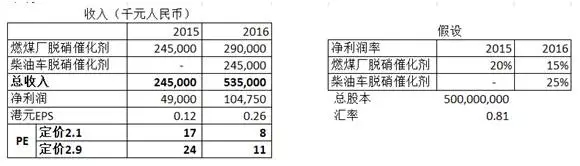

1. 乐观

传统的燃煤电厂脱硝业务按上文分析,今明两年收入分别约2.45亿和2.9亿。然后按上文分析中的最乐观情况下,即假设2015年公司完成技术测试且2016年国家出台油品政策,根据预测2016年需求量约70亿人民币,再假设70%需求量来自柴油车,公司刚开始拓展只占有5%市场份额,即来自柴油车脱硝收入约2.45亿人民币。再假设燃煤厂脱硝净利润率按年下滑5个点,柴油车脱硝净利率略高于燃煤脱硝为25%。结果如下:

2. 中性/悲观

传统的燃煤电厂脱硝业务按上文分析,今明两年收入分别约2.45亿和2.9亿。然后假设柴油车脱硝业务低预期,打50%折扣,并且其净利率也打点折扣。结果如下:

综合以上盈利预测,乐观假设下公司2016的市盈率在8-11倍,而中性偏悲观假设下公司估值为13-17倍。

行业的景气度能否维持取决于未来能否打开除燃煤电厂以外的脱硝催化剂市场以及对应的市场空间有多大,并且此行业的盈利模式以设备一次性销售为主,后期会有3年为一周期的更换需求,可见火电行业脱硝的爆发期已过,如果后续柴油车市场的开启低于预期,行业估值或低于10倍。如果后续柴油车等其他脱硝市场被成功开拓,按照此前行业估值高峰范围在15-20倍。这样看来,乐观情况下公司明年的估值空间不小。