近日,中国人民银行行长周小川在澳大利亚悉尼举行的G20财长和央行行长会议上表示,中国“影子银行”总体规模不大,但近期增长较快,我们正谨慎应对,实行有效监管。中国的“影子银行”为何会如此迅猛发展?未来如何有效监管?对此,上海交通大学上海高级金融学院执行院长张春教授作出了解读。

“影子银行”是如何产生的?正如其名,“影子银行”在一定程度上都是游离于银行监管体系之外,为了规避监管而应运而生,往往被视为“灰色地带”。张春以美国举例指出,在其爆发次贷危机前发展了一大块“影子银行”,基本都是为了规避包括资本充足率或流动性的监管。在他看来,中国“影子银行”的产生不同于国外,尽管其大都也是为了规避监管,但从另一个侧面也体现出中国金融市场不够开放,监管较严,利率和汇率尚未市场化等一系列问题。

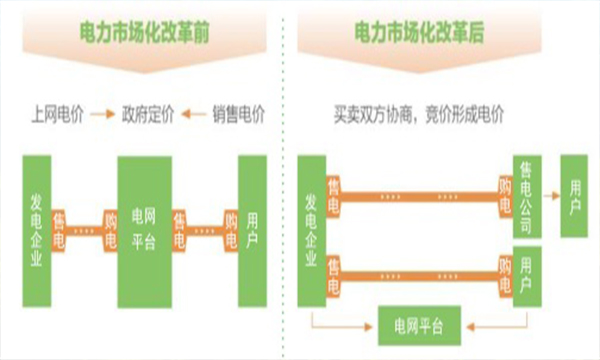

“中国的理财市场或者货币基金为什么发展那么快?比如余额宝,说穿了就是银行的利率太低,老百姓投资无门。”张春一针见血地指出,各种理财“宝宝”们层出不穷,说明过去中国的金融监管过严,或者说是中国金融市场的市场化程度不够高,这是一种突破中国传统的金融监管的尝试。从这个角度来说,张春认为,中国“影子银行”的发展是有其积极作用的。为此,中国金融监管逐步放开,更快地推动利率市场化,可谓是解决“影子银行”增长过快的一个良方。

在“影子银行”快速发展的同时,风险也伴随而来。张春认为,相较“影子银行”规模快速的增长,老百姓对其中的风险却了解甚少,尤其是中国的货币市场基金,近来发展特别快。而事实上与中国相比,国外货币市场基金监管要更加严格,因为其与银行存款的模式非常相像,但却无需设置准备金和资本金,期限错配也非常严重。张春强调,这部分的监管是相当有必要的。

如何才能有效监管“影子银行”?张春表示,“影子银行”的监管需要包括央行、证监会、银监会等相应的监管部门相互协调配合,参照发达国家的经验来看,英国的金融监管已经实现了一体化,美国由于历史原因早期分块监管比较多,但如今也已经准许混业经营,尤其金融危机发生之后,各方的协调机制有所加强,央行的主导性也逐步加大。中国金融市场的发展一直在模仿美国,那么现在应该也向美国市场更靠拢,随着中国市场的金融产品越来越丰富,目前也越来越难分类。对此,张春认为,长远来看中国金融市场的混业经营是必然的趋势,监管和标准必然也应该相应配套统一。